SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

-

- 借りる

-

- マンションを買う

-

- 一戸建てを買う

-

- 建てる

-

- リフォームする

-

- 売る

-

- 住まいの相談

SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

家を買うか借りるかを考えるとき、住宅ローン返済額と賃料を比べる人は少なくない。今回は住み替えを前提に購入と賃料を比較してみた。

※シミュレーションの試算金利や住宅ローン控除額などは2011年2月時点になります

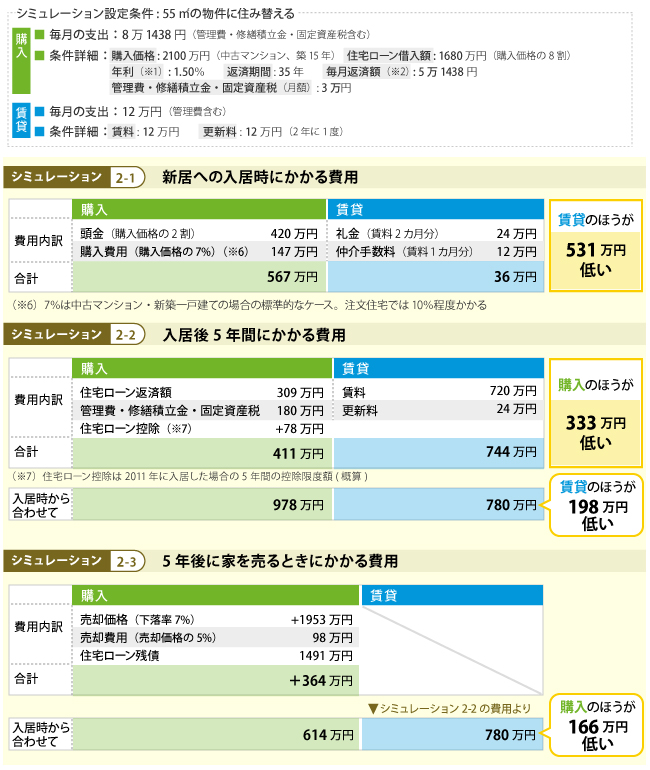

入居時は賃貸の支出が少、5年後の売却で購入がおトクに

住み替えを前提に、購入と賃貸のケースで、入居時、入居した後に加えて、5年後に住み替えた際の支出などを試算してみよう。

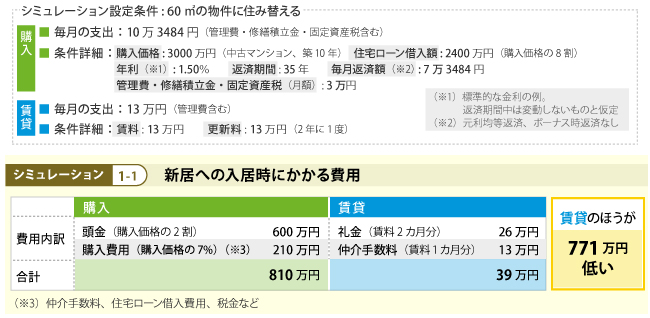

まず60m2の中古マンションに入居するケースで比べてみよう。購入物件の価格は3000万円で、2割の600万円を頭金として用意する。中古住宅の購入では仲介手数料や住宅ローン借入費用、税金などで価格の7%程度の諸費用も必要だ。合計すると810万円が入居時にかかる。

一方、借りる物件の賃料は13万円。これに礼金と仲介手数料で家賃3カ月分の初期費用がプラスされる(敷金は退去時に戻る前提なので計算に含めない)。その結果、借りるときの費用は39万円で済み、購入に比べて771万円も安く入居できる計算だ。

入居時にかかるお金のうち、購入諸費用は住宅の種別によって変わってくる。仲介会社を通して購入する新築一戸建ては中古マンションと同様、物件価格の7%前後だが、新築マンションは仲介手数料がかからないので、物件価格の4%前後が目安だ。また注文住宅では設計料が別途かかる場合もあり、工事費の10%程度と考えておこう。

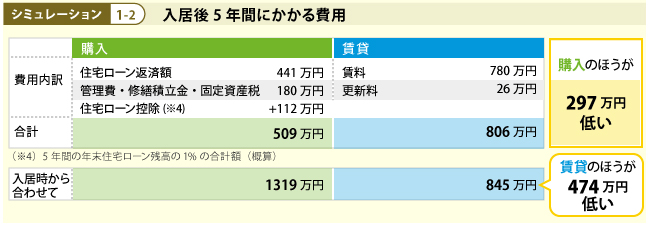

購入の場合、入居後にかかるお金としてはまず住宅ローンの返済額が挙げられる。ご存じのとおり今は超低金利なので、住宅ローンを1%前後の金利で借りられるケースが少なくない。仮に1.5%で借りたとすると、毎月返済額は7万3484円と、賃貸の場合の家賃の半分近くにダウンする。

ただし家を買うとローン返済額だけでなく、固定資産税などの税金が毎年かかる。マンションの場合は管理費や修繕積立金も月々支払わなければならないが、今は住宅ローン控除で所得税などが最長13年間戻るので、大部分が相殺される形だ。5年間のトータルでは、購入のほうが300万円近く負担が軽い。だが、入居時の差が大きいため、それも合わせるとまだ賃貸のほうが400万円以上安く済んでいる。

新築・中古を問わず、マンションを買うと管理費と修繕積立金を毎月支払うことになる。どちらもマンションの外廊下や外壁などの共用部分を維持管理するために欠かせない費用だ。一戸建てではこうした定期的な支払いは発生しないが、建物をメンテナンスするための費用が必要な点ではマンションと変わらない。

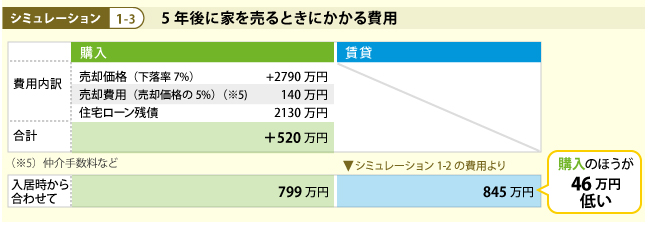

では買ったマンションを5年後に売ったとするとどうか。

売却価格はそのときの相場に左右されるが、一般的には購入時より下がると考えられる。5年後の価格の下落率を仮に7%とすると、2790万円が売却価格として収入にカウントできる計算になる。

ただし、売却価格のすべてが手元に残るわけではない。仲介手数料などの売却費用を支払うとともに、その時点で残っている住宅ローン残債を一括返済する必要がある。5年後の残債は2130万円なので、諸費用も差し引くと手元に残るのは520万円だ。5年間の支出とこの収入を相殺すると、差し引き799万円の支出となり、賃貸の支出845万円より46万円トクしたことになる。

買った住宅を売るときにかかる支出の項目は、基本的にマンションも一戸建ても変わらない。ただ、価格の下落率は物件によってケースバイケースだ。一戸建ての場合は築年数が一定以上になると建物の価値がほぼゼロになり、土地代だけになるケースが多い。マンションでは駅に近いなど立地条件によって値下がりが小さい場合も。

3回の住み替えで収支に大きな差は出ない!?

5年間のシミュレーションでは、購入のほうがトータルの負担が軽くなる場合があることがわかった。では生涯の収支ではどちらがトクなのか、購入派Aさんと賃貸派Bさんのケースを比べてみた。

家を買うと初期費用が大きいため、5年間の支出は借りるときより多くなるが、5年後に家を売れば売却価格が収入となるため、トータルでは購入のほうがトクなケースもある。

AさんとBさんの場合も同様だ。2人とも結婚したての共働き夫婦でまだ子どもがいないので、55m2の小さめな新居に入居し、5年間住んだ。その結果、5年間の住居費はAさんが978万円、Bさんが780万円でBさんのほうが198万円負担が軽い。だが5年後にAさんが自宅を売って住み替えると、364万円の収入が入って負担が逆転する。

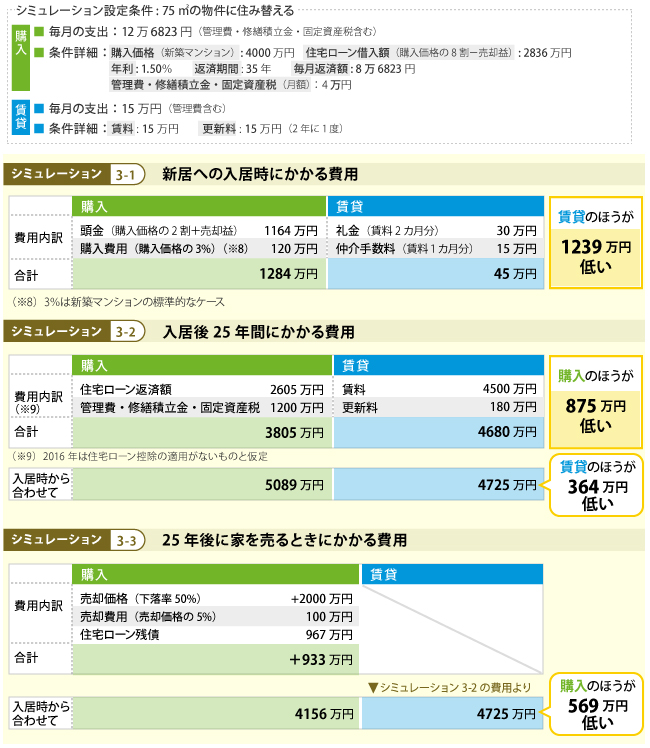

子どもが生まれたAさん・Bさんは、それぞれ広めのマンションに住み替えることにした。ともに75m2の広さで、Aさんは4000万円の新築マンションを購入、Bさんは家賃15万円の賃貸を借りることに。そのまま子どもが独立するまでの25年間、その家に住み続けるという設定だ。

Aさんは買い替えになるので、最初に買った家の売却によって手元に残った364万円を、今回の頭金に加えることにした。それにより住宅ローンの借入額を減らすことができたが、25年間のトータルの住居費ではBさんのほうが負担が364万円軽いという計算になる。

だが25年後にAさんが再び自宅を売却し、価格の下落率が新築時の50%と仮定すると、933万円の現金が手元に残る。差し引きの収支では、Aさんのほうが569万円のおトクという結果だ。

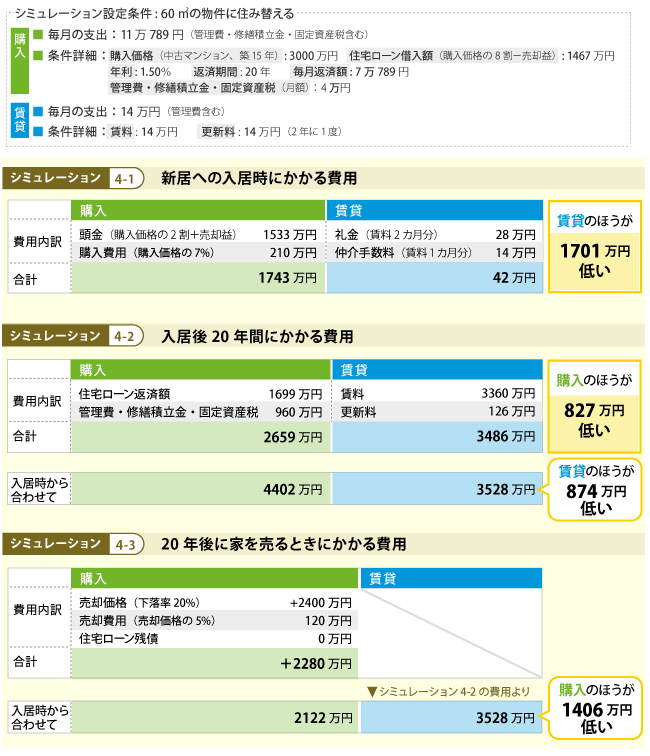

25年後に子どもが独立したAさん、Bさん。今度は夫婦2人で住む小ぶりな60m2のマンションに住み替えた。Aさんは売却で得た933万円に価格の2割の手持ち資金を加えて頭金とし、3000万円の中古マンションを購入。Bさんは家賃14万円の賃貸住宅だ。

その結果、入居から20年後までの住居費はAさんのほうが827万円多くなった。だが、この時点で自宅を2400万円で売ったとすると、20年返済の住宅ローンが完済しているため、手元に2280万円が残る。これを差し引けば、やはりAさんのほうが1406万円おトクな計算だ。Aさんには自宅を売って高齢者住宅に住み替えたり、子どもに相続させるなどの選択肢も残されている。

■シミュレーション4-3の図表の補足

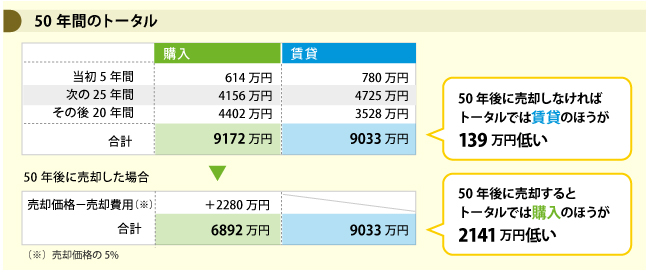

50年後に高齢者住宅への住み替えや子ども世帯との同居などで自宅を売却すれば、売却価格が収入になるので賃貸よりトクになるケースが多い。だが、売却せずにそのまま住み続ける場合はトータルの収支で賃貸とさほど変わらなかったり、賃料水準によっては賃貸のほうがトクする場合もあるだろう。

シミュレーションした50年間をトータルすると、Aさんは9172万円の支出、Bさんは9033万円の支出となり、その差は139万円だ。ただしこの金額はAさんが50年後に自宅を売却しなかった場合の比較。もし自宅を売却したとすると、売却価格から売却費用を差し引いた2280万円が収入となり、Aさんのトータルの収支は6892万円の支出となる。Bさんと比べて、2141万円のトクになる計算だ。自宅の売却によって収入を得ることで、Aさんのおトク度が広がったといえるだろう。

おトクな住み替えのカギを握る「売却価格」

Aさんのように住み替えによっておトクな人生を実現するためのポイントはなにか。東京カンテイ市場調査部上席主任研究員の中山登志朗さんに伺った。

Aさんのシミュレーションはあくまで仮定に基づくものなので、必ずそうなるわけではない。住宅ローンの金利や返済期間によっても結果が違ってくるが、おトク度に大きく影響するのは自宅が「いくらで売れるか」だ。将来の価格の下落率が小さいほど、住み替えによるおトク度は大きくなるといえる。

「価格が下落しにくいかどうかを決める最大の要因は立地です。一般的には都心に近く、最寄駅に近い立地であるほど下落率が小さくなります。別の見方をすれば、賃料の高いエリアほど『そこに住みたい』と思う人が多いことを示し、価格が下がりにくいといえます。ただし駅に近すぎると騒々しくて住みにくくなる場合もあるので、居住性という面も無視できません」(中山さん)

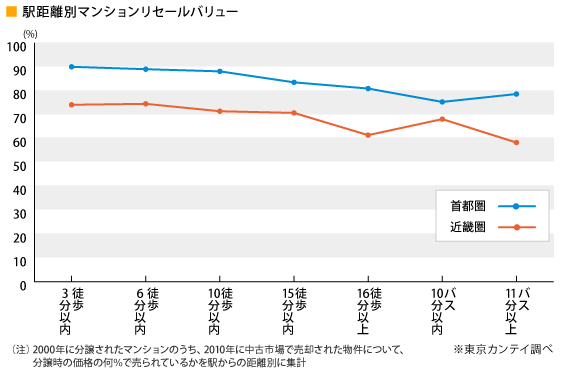

東京カンテイのデータを見ても、駅から近いマンションほど値下がりしにくい傾向が明らかだ。

立地条件によって価格が左右されやすいマンションは「駅に近いほど高く売れる」という法則が成り立つが、一戸建ては築年数が古いとほとんど土地価格のみとなるので一概にはいえない。とはいえ、一般的に駅に近い物件は居住ニーズが高いため、一戸建てでも売却にはプラス要因とはなるだろう。

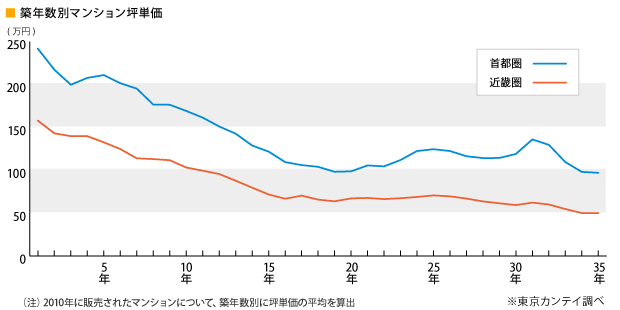

値下がりのしにくさは住宅の個別の条件によっても左右される。例えば下のグラフを見ると分かるように、マンションは築年数が浅いうちは価格の下がり方が大きいが、築15年を過ぎたあたりから緩やかになる。Aさんの1回目と3回目の住み替えのように、築15年程度の中古マンションを買うことで、その後の値下がりを抑えるのも賢い選択といえよう。

「買う人のライフステージによって最適な住まいの条件も変わるので、将来の住み替えを視野に入れることが満足度の高い住まい選びにつながります。買うときの価格や管理費などのランニングコストだけでなく、売るときのことも考えておく“出口戦略”が重要です。買ったあとも『今売るといくらで売れるのか』、それが『ローンの残債を差し引いていくら手元に残るのか』といったことをつねに把握しておく必要があるでしょう。住まいの資産としての健全性を、いわば健康診断のようにチェックしておくことが望まれます」(中山さん)

一戸建ての場合も売却時の価格で住み替えのおトク度が左右される点はマンションと同じだ。ただ、立地条件が価格の下落率に与える影響は、マンションほど大きくないケースが一般的と考えられる。特に駅からの距離については、多少離れていても住環境のよい場所が好まれる場合が多いので、駅に近いほど価格が下がらないとは言い切れない。ただし利便性の高い立地ほど居住ニーズが高いことには変わりはないので、駅に近い一戸建ては地価の値下がりが小さく、価格の下落率も小さくなる可能性はあるだろう。

ここでは購入と賃貸についてお金面に限って比較してみたが、実際に住み替える場合にはそれ以外のメリット・デメリットも考慮する必要がある。例えば賃貸は気軽に住み替えることが可能で、建物のメンテナンス費や固定資産税を負担せずに暮らせる点がメリットだ。一方、購入すれば自分の好きな内装や間取りにリフォームができ、住宅ローンを返し終えて住み続ければ月々の住居費はグンと軽くなる。どちらが自分のライフスタイルや家族の好みなどに適しているかを、総合的に判断して選ぶようにしたい。